Performance dell'acciaio: performance economica

La siderurgia rappresenta uno dei principali settori produttivi su cui si fonda l’economia nazionale di un Paese, ed è uno degli indicatori che meglio ne rappresentano la forza economica ed industriale essendo anche un importante indicatore della posizione congiunturale del sistema economico nazionale rispetto alle diverse fasi del ciclo economico: ciò è dovuto al fatto che i prodotti siderurgici sono elementi di base ampiamente utilizzati in vari ambiti produttivi, pressoché insostituibili in molti settori economici, tra cui l’edilizia e le infrastrutture.

Performance dell'acciaio: performance economica

La siderurgia rappresenta uno dei principali settori produttivi su cui si fonda l’economia nazionale di un Paese, ed è uno degli indicatori che meglio ne rappresentano la forza economica ed industriale essendo anche un importante indicatore della posizione congiunturale del sistema economico nazionale rispetto alle diverse fasi del ciclo economico: ciò è dovuto al fatto che i prodotti siderurgici sono elementi di base ampiamente utilizzati in vari ambiti produttivi, pressoché insostituibili in molti settori economici, tra cui l’edilizia e le infrastrutture.

L’andamento del settore: quadro economico e contesto di mercato

Italia, secondo produttore UE, undicesimo produttore mondiale.

Nel 2020 la pandemia da COVID-19 ha avuto impatti drammatici, non solo dal punto di vista sanitario e sociale, ma anche economico, generando un doppio shock domanda-offerta, con effetti diversificati sia tra i settori economici che tra i Paesi. In generale, la pandemia ha messo in luce le fragilità dell’attuale assetto economico mondiale, caratterizzato da intere filiere produttive sempre più interconnesse e interdipendenti a livello globale, dove l’indisponibilità anche di un solo attore può portare alla formazione di “colli di bottiglia”, limitando il commercio internazionale.

L’economia nazionale, già in fase di stagnazione negli ultimi anni, è stata tra le più colpite dalla crisi economica-sanitaria, sia in riferimento all’impatto della prima ondata, l’Italia è stata infatti il primo Paese dell’Unione a fronteggiare la pandemia, sia in riferimento alle ricadute economiche delle misure di contenimento sui diversi settori economici, portando il prodotto interno lordo (PIL) nazionale ad un calo dell’8,9% sul 2019. La frenata dell’economia nazionale ha interessato tutte le componenti del PIL, con i consumi delle famiglie in flessione del 10,7% sull’anno precedente e gli investimenti fissi lordi in calo del 9,1%, mentre le costruzioni hanno registrato una flessione più contenuta, -6,3% sul 2019, anche grazie alle misure di sostegno per il settore introdotte dal Governo.

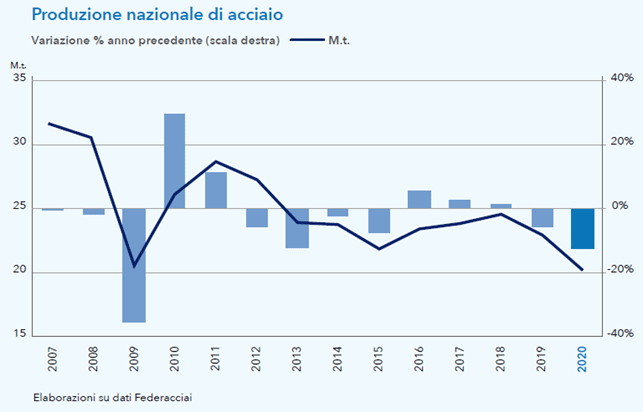

Nel 2020 la produzione nazionale di acciaio grezzo, 20,4 M.t., è diminuita del 12,1% (-2,8 M.t.) sull’anno precedente. L’output nazionale, già in continua flessione da ottobre 2019, nei mesi di marzo e aprile ha registrato un crollo medio del 40% nel confronto annuo, mostrando nei mesi successivi un lento processo di attenuazione, con la produzione ritornata in crescita, oltre che ad agosto, negli ultimi due mesi dell’anno.

Nel confronto internazionale, l’Italia si è confermata il secondo produttore dell’Unione europea con una quota del 14,6%, preceduta dalla Germania (25,6%), e l’undicesimo produttore mondiale con una quota dell’1,1%.

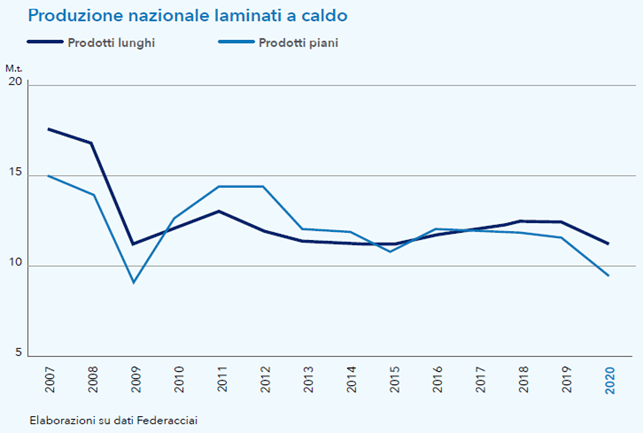

La frenata della produzione ha interessato sia i prodotti lunghi a caldo (11,2 M.t., -9,6%) che i prodotti piani caldo (9,5 M.t., -16,2%), con marcati cali per tutte le famiglie di prodotto.

Nel 2021 la produzione nazionale di acciaio ha registrato una ripresa (+18% rispetto al 2020), riassestandosi sui valori del 2018 ma nel 2022 la produzione nazionale di acciaio grezzo, 21,6 M.t., è diminuita del 11,5% rispetto all’anno precedente con andamenti analoghi fra il comparto dei prodotti piani e quello dei lunghi.

Creazione e distribuzione del valore

Il fatturato dell’industria siderurgica contribuisce direttamente per il 3,5% al fatturato manifatturiero nazionale e indirettamente per circa il 40% mediante l’attività dei settori utilizzatori di acciaio.

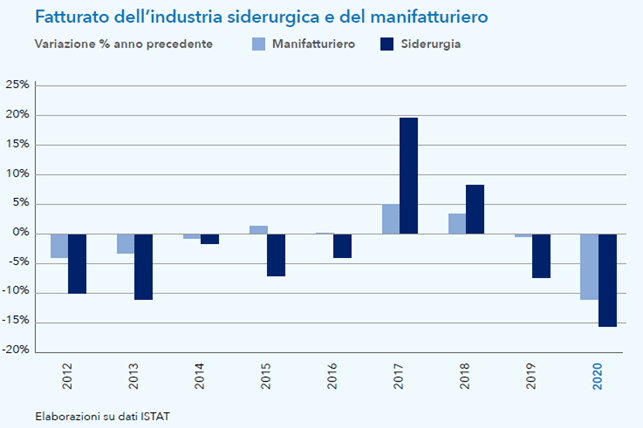

Il fatturato dell’industria siderurgica rappresenta un importante volano dell’attività economica nazionale. La siderurgia infatti contribuisce direttamente per il 3,5% al fatturato del manifatturiero nazionale e indirettamente per circa il 40% mediante l’attività dei suoi settori utilizzatori. L’attività del settore, già in fase di indebolimento a partire dalla seconda metà del 2018, è stata ulteriormente messa sottopressione dalla crisi economica innescata dalla pandemia, specialmente nella prima parte del 2020. Il calo dei volumi produttivi è stato accompagnato dalla debolezza delle quotazioni, tornate in crescita nell’ultima parte dell’anno sospinte dalla ripida salita delle materie prime.

Secondo le rilevazioni ISTAT, il fatturato dell’industria siderurgica, dopo aver chiuso il 2019 in calo del 7,3% sull’anno precedente, nel 2020 ha registrato una flessione del 15,7% fermandosi a 33,4 miliardi di Euro. Il calo del fatturato della siderurgia anche nell’ultimo anno è stato più marcato di quello del manifatturiero (-11,1%).

Settore fortemente orientato all’export: 35% del fatturato.

Il dettaglio per comparto di attività dell’industria siderurgica evidenzia che la flessione registrata nel 2020 è stata estesa a tutti i comparti produttivi, come si rileva dai dati ISTAT sulla base della classificazione ATECO2. In particolare, il fatturato della siderurgia primaria, che genera circa il 61% del fatturato dell’intera industria, è diminuito del 17% sul 2019, quello dei tubi e profilati, il 20% del totale, del 10% e quello degli altri prodotti della prima trasformazione, il 18% del totale, del 16%.

Nonostante le difficoltà del commercio internazionale a seguito della pandemia, anche nel 2020 la quota del fatturato estero dell’industria siderurgica è rimasta costante e pari al 34%, a seguito di una flessione allineata delle vendite destinate al mercato interno (- 5,5%) e al mercato estero (-16,2%).

Per quanto concerne il fatturato, si rileva che nel 2019 il fatturato delle acciaierie nazionali, 14,4 miliardi di Euro, è diminuito del 6,2% sull’anno precedente. Tale dato appare in linea con le rilevazioni ISTAT sulla base delle quali si stima nel 2019 un fatturato per la siderurgia primaria pari a 24,8 miliardi di Euro, in calo dell’8,3% sul 2018.

Acciaierie, elevata propensione all’export: 44% del fatturato.

Dai bilanci delle acciaierie nazionali del 2019 si rileva una maggior propensione alle esportazione rispetto all’industria nel suo complesso, con una quota sul fatturato totale pari al 44%, ovvero 10 p.p. in più rispetto al totale dell’industria. Per un terzo delle acciaierie la quota del fatturato estero è maggiore del 50% e in alcuni casi supera il 70% evidenziando una fortissima propensione all’attività sui mercati esteri.

In riferimento al valore aggiunto distribuito dalle acciaierie ai principali stakeholder si riportano i risultati dello studio condotto sui bilanci di esercizio del 2018 e 2019. Il valore aggiunto, che esprime la capacità di produrre ricchezza a favore dei diversi portatori di interesse, permette di collegare il bilancio di sostenibilità al bilancio d’esercizio, analizzando quest’ultimo dal punto di vista degli stakeholder.

Nel 2019 il valore aggiunto distribuito dalle acciaierie nazionali ai principali stakeholder è risultato complessivamente pari a 2,4 miliardi di Euro, in calo dell’11,4% sull’anno precedente. Il rapporto valore aggiunto/fatturato attestato al 16,5% riflette la capacità delle aziende del settore di creare ricchezza dall’attività caratteristica aziendale.

In riferimento alla distribuzione del valore aggiunto si conferma la rilevante incidenza del capitale umano con una quota del 50%, che comprende i costi sociali e previdenziali, nonché il trattamento di fine rapporto.

Gli investimenti

Quota investimenti sul fatturato costante negli ultimi due anni.

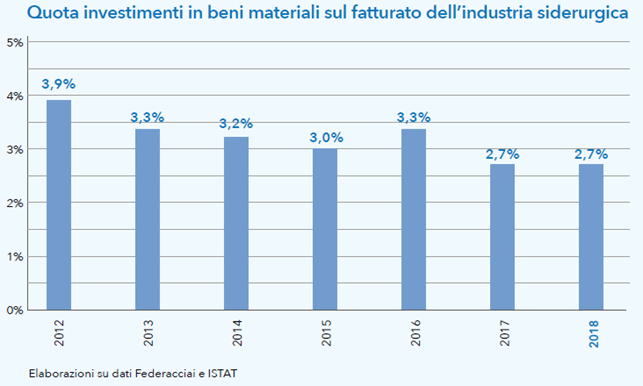

Le scelte strategiche di investimento delle aziende siderurgiche interessano diversi aspetti dell’operatività aziendale, tra i più rilevanti per il settore l’efficientamento e l’ammordernamento degli impianti, per rafforzare la posizione competitiva sui diversi mercati, e, il miglioramento delle performance ambientali, per continuare a soddisfare i requisiti sempre più stringenti imposti dalla normativa comunitaria e nazionale mediante l’adozione delle Migliori Tecniche Disponibili (BAT-Best Available Techniques).

A questi temi negli ultimi anni si è affiancata la trasformazione digitale, tema che ha assunto un’importanza strategica nell’ultimo anno anche a seguito della crisi sanitaria e alla necessità di rimodulare l’attività lavorativa dei propri dipendenti.

Le risorse destinate agli investimenti, come peraltro risultante dall’analisi della distribuzione del valore aggiunto del paragrafo precedente, sono ingenti: n particolare, secondo il “Rapporto sulla competitività dei settori produttivi”, pubblicato dall’ISTAT ad aprile del 2021, si rileva che nel 2018 (ultimo dato disponibile) gli investimenti in beni materiali del settore siderurgico, pari ad 1,1 miliardi di Euro, sono aumentati dell’8,8% sull’anno precedente, in sintonia con l’incremento del fatturato registrato nello stesso anno e pari al 9,9% sul 2017. La quota degli investimenti sul fatturato è rimasta stabile negli ultimi due anni riportati e pari al 2,7%.

In riferimento alla classificazione ATECO si riscontra che nel 2018 il 75% degli investimenti dell’industria siderurgica sono stati generati dalla siderurgia primaria, seguono gli altri prodotti della prima trasformazione con il 14,5% e i tubi e profilati con il 10,5%.

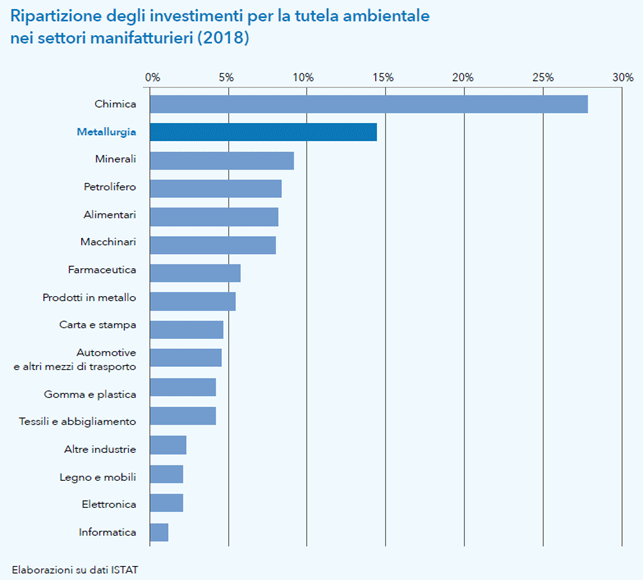

Metallurgia, 2° settore manifatturiero per investimenti in tutela ambientale.

Il ruolo chiave degli investimenti, in particolare, di quelli rivolti alla tutela ambientale è dimostrato dal confronto con gli altri settori manifatturieri. Come evidenziato dai dati elaborati dall’ISTAT, nel 2018 il settore metallurgico, di cui la siderurgia rappresenta oltre il 60% dell’attività, si è confermato il secondo principale settore manifatturiero per investimenti in tutela ambientale, con una quota del 13,5%, preceduto dalla chimica, con il 27,2% e seguito dal settore dei minerali, con l’8,4%.

In riferimento alle aree di attività gli investimenti in tutela ambientale, secondo la classificazione CEPA 2000 (Classification of Environmental Protection Activities and Expenditure, standard di riferimento del Regolamento comunitario 2056/2002) possono essere distinti in interventi per la protezione dell’aria e del clima, per la gestione delle acque reflue, per la gestione dei rifiuti e altre attività.

Nel 2018 gli investimenti in tutela ambientale nel settore metallurgico, 69 milioni di Euro, sono aumentati del 79% sull’anno precedente. La crescita ha interessato i diversi settori di intervento, in particolare, gli investimenti per la protezione dell’aria e del clima sono quasi triplicati, passando da 16 milioni di Euro nel 2017 a 44 milioni di Euro nel 2018, quelli per la gestione dei rifiuti sono più che raddoppiati, da 8 milioni di Euro a 16 milioni di Euro e quelli relativi ad altre attività di tutela ambientale sono aumentati dell’8,2% attestandosi a 6 milioni di Euro. Diversamente, gli investimenti per la gestione delle acque reflue, 4 milioni di Euro, sono diminuiti del 63% sull’anno precedente.

Oltre il 35% degli investimenti del settore è rivolto al miglioramento delle performance ambientali e della salute e sicurezza sul lavoro.

In un contesto drammatico dovuto alla pandemia, il rapporto degli investimenti sul fatturato nel campione in esame ha registrato un lieve incremento, dal 4,9% del 2019 al 5,0% nel 2020.